Ya está habilitado en el ministerio de hacienda la plataforma en línea para la presentación de la declaración de renta anual, la cual es una obligación para casi todo las personas, salvo aquellos casos que te explicaré más adelante en este post.

Si deseas saber si estás obligado o no a presentar esta declaración, si no sabes cuanto es lo que te pagar por impuesto sobre la renta, o simplemente deseas saber como se presenta esta declaración, continúa leyendo.

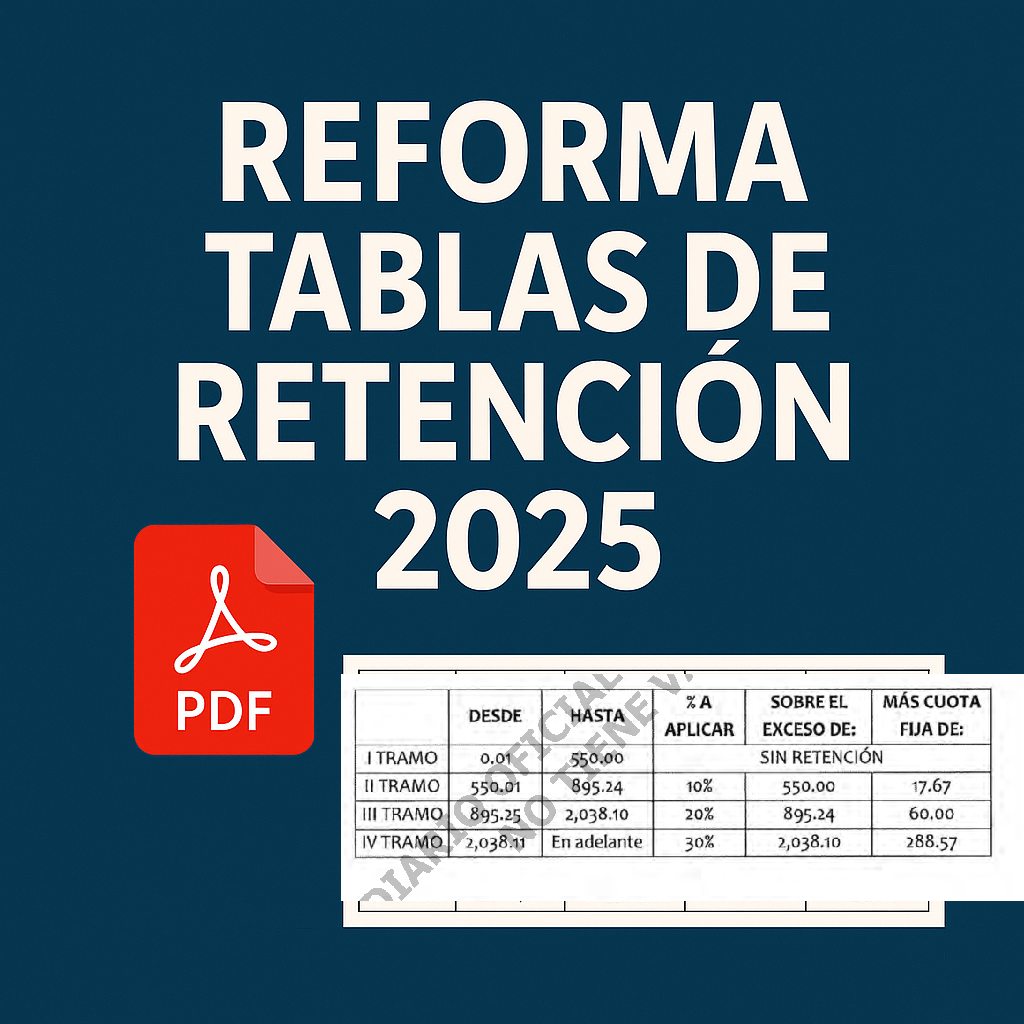

Reforma mayo 2025

En Mayo 2025 fue anunciada una reforma al impuesto sobre la renta en su articulo 37, la reforma consiste en aumentar el monto exento de renta a USD$6,600.00 anuales.

Esto provocará que quienes tengas rentas netas menores o iguales a $550 dls mensuales no estará sujetos de pagar Impuesto sobre la renta.

El articulo 37 de la Ley del Impuesto Sobre la Renta contempla unas tablas que deben aplicarse para poder determinar el impuesto a pagar, estas tablas no se habían modificado desde diciembre de 2011.

A continuación te comparto las nuevas tablas de calculo del impuesto sobre la renta aprobadas en la reforma:

| Desde | Hasta | % Aplicar | % Sobre el Exceso de: | Mas cuota de : | |

|---|---|---|---|---|---|

| I Tramo | $0.01 | $ 6,600.00 | Sin retención | ||

| II Tramo | $ 6,600.01 | $ 9,142.86 | 10% | $ 6,600.00 | $ 212.12 |

| III Tramo | $ 9,142.87 | $ 22,857.14 | 20% | $ 9,142.86 | $ 720.00 |

| IV Tramo | $ 22,857.15 | En Adelante | 30% | $ 22,857.14 | $ 3,462.86 |

¿Cómo declarar en línea por primera vez? (Persona Natural)

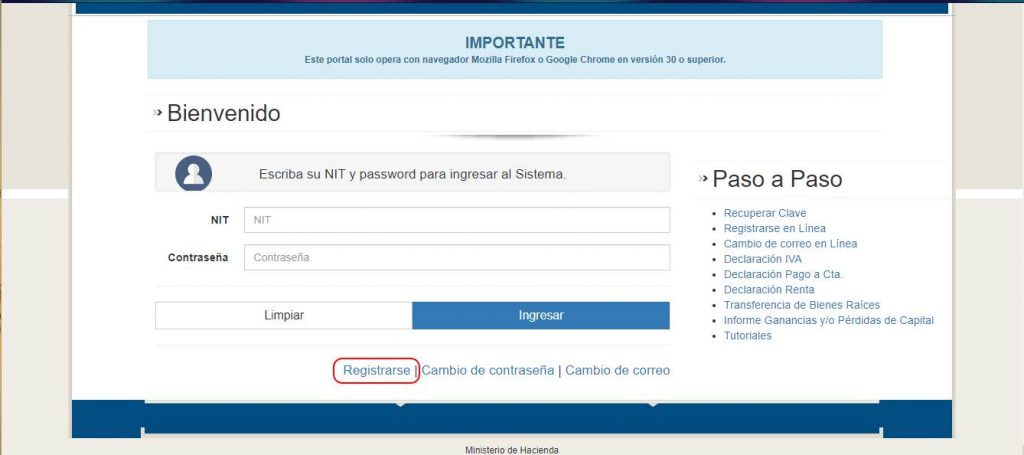

Para poder declarar por primera vez en el sitio web del Ministerio de Hacienda, se debe registrar para crear su perfil de contribuyente. A continuación detallaremos paso a paso a seguir.

Primeramente entraremos al sitio web del Ministerio de Hacienda www.mh.gob.sv/pmh/es/. y buscamos la opción Declaraciones e Informes en Línea.

Damos clic en la opción registrar.

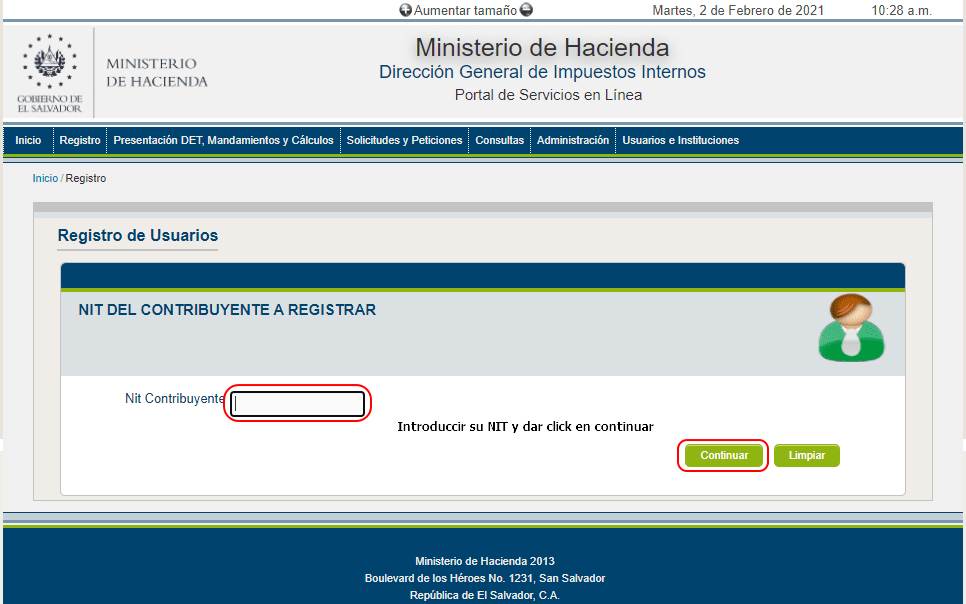

El sistema nos mandara una pantalla como la siguiente, la cual deberemos leer y damos clic en continuar.

En la siguiente pantalla sitio nos pedirá nuestro NIT, lo ingresamos y damos clic en continuar.

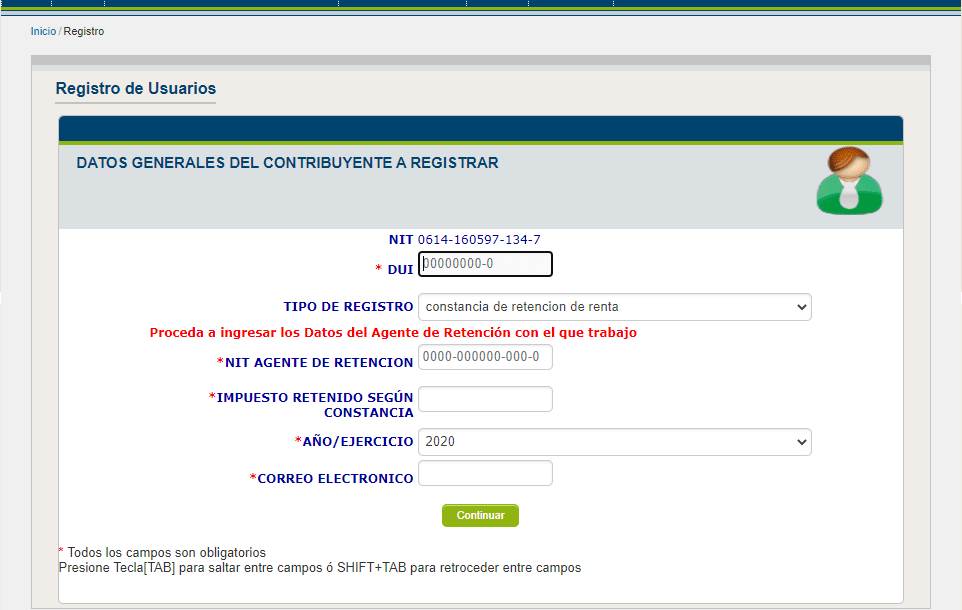

A continuación ingresaremos nuestro NIT, DUI y el tipo de documento por el cual nos retuvieron, en el caso de los empleados sin dependencia laboral es la constancia de retención emitida por su empleador.

En la misma pantalla ingresamos datos de lo que es el agente de retención, los datos de las retenciones realizadas en el año y en el ultimo recuadro de correo electrónico, se debe ingresar un correo de nuestra propiedad y no del agente de retención.

Luego el sistema nos informara que los datos han sido aceptados y nos envía sus términos de uso del sistema en línea a lo cual damos aceptar.

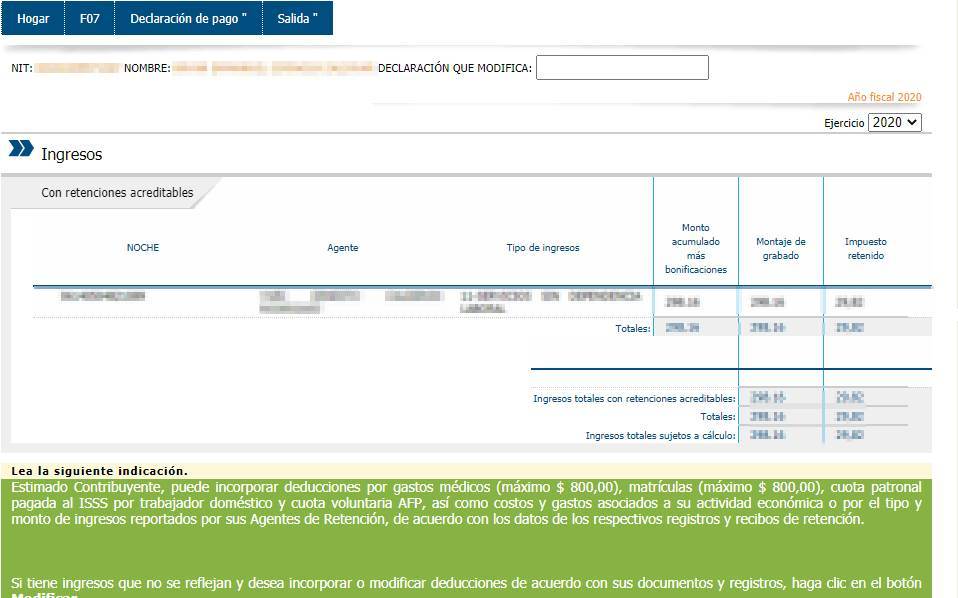

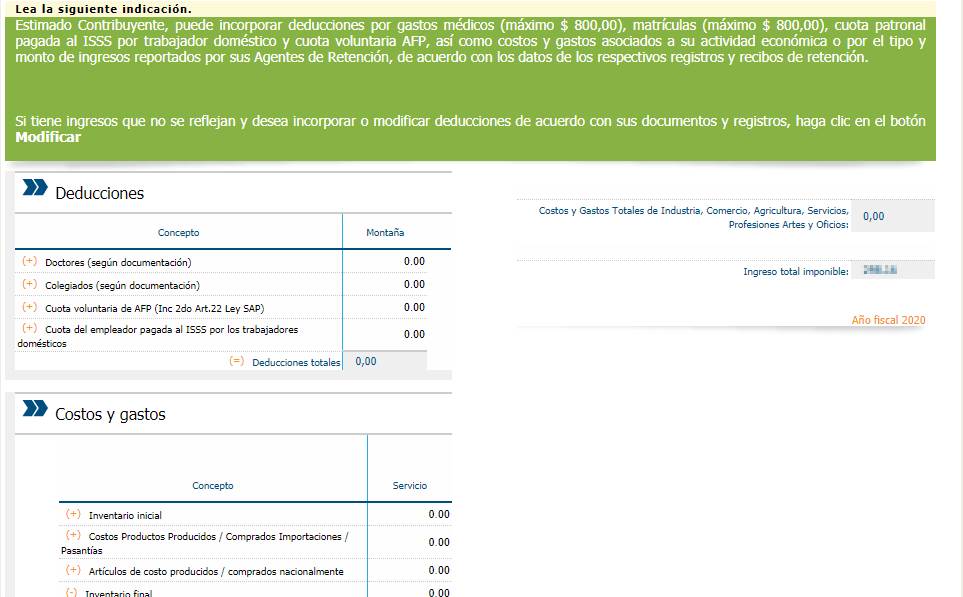

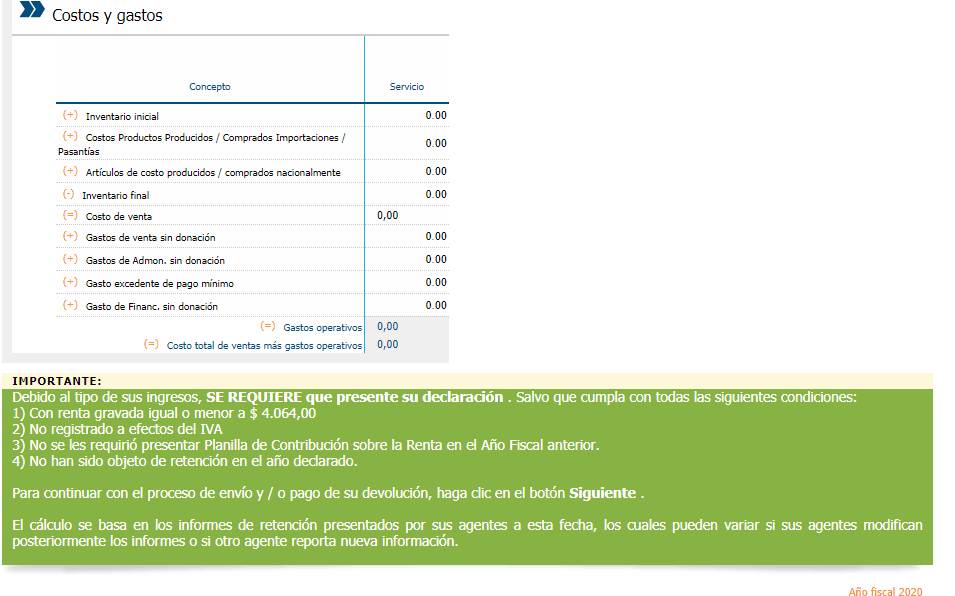

El sistema en línea del Ministerio nos mostrara lo que es un resumen de nuestros ingresos, deducciones, costos y gastos. Damos clic en continuar.

Por ultimo el sistema nos preguntara si deseamos complementar la información por si olvidamos algún detalle. Si no es así, de clic en «No complemente esta información.

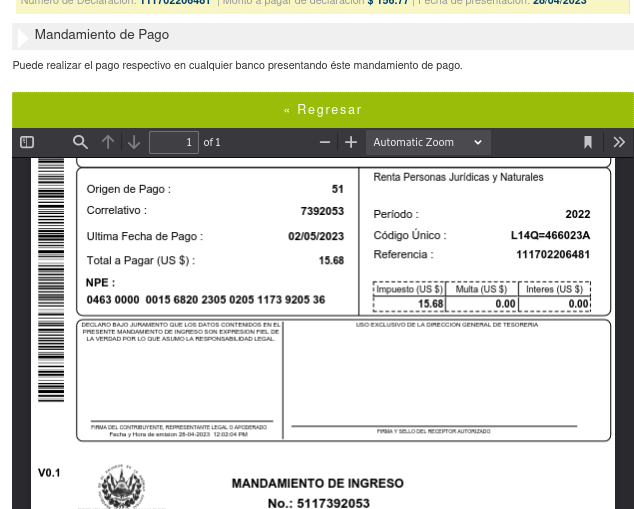

Por ultimo el sistema le mostrara su declaración la cual podrá descargar o imprimir. Y le llegara un correo de hacienda notificando que se registro en el sitio web.

¿Quiénes están obligados a presentar la declaración de renta?

Según la ley del Impuesto Sobre la Renta en el Art 92 lista quienes son los obligados a presentar la declaración del Impuesto Sobre la Renta:

- Las personas naturales con ingresos superiores a $4,064.00 de acuerdo a las tablas estipuladas en el Artículo 37 de la LISR.

- Todas las personas jurídicas, es decir sociedades como las S.A. o R.L .

- Todas las empresas o personas naturales obligadas a llevar contabilidad formal.

- Toda persona a la que se le hubiere retenido renta.

- Los que ya les tocó declarar en el periodo anterior, esto quiere decir que una vez presentada la declaración, debes hacerlo siempre, aún y cuando el siguiente periodo te toque presentarla a cero.

- Las sucesiones.

- Los fideicomisos.

- Los conjuntos culturales, artísticos, deportivos o similares, no domiciliados, es decir que no son del país, como cuando viene un conjunto de rock a prestar un concierto, están obligados a pagar y presentar su declaración de la renta.

- Todos los inscritos al IVA

Si caes en alguna de las anteriores clasificaciones estás obligado a presentar tu declaración de renta, de no hacerlo estás sujeto a multas e intereses por la no presentación de la misma.

No obligados a presentar Renta

Las personas naturales salvadoreñas que obtengan ingresos exclusivamente de salarios no están obligadas a presentar declaración si se cumplen las dos condiciones que detallamos a continuación:

- Que tengan ingresos iguales o menores a $60,000 y que además cumpla cualquiera de las siguientes condiciones:

- Que la suma de lo retenido por sus patronos, sea igual al impuesto que le toque pagar, según las tabla de renta, es decir que no le salga a pagar ni a devolver.

- Que no haya presentado antes alguna declaración de renta.

- Que haya tenido ingresos menores o iguales a 4,064

- Que aunque le hayan retenido renta y no desea solicitar devolución.

Estipula lo anterior el artículo 38 de la Ley del Impuesto Sobre La Renta que literalmente dice así:

Art. 38.- LAS PERSONAS NATURALES DOMICILIADAS CUYAS RENTAS PROVENGAN EXCLUSIVAMENTE DE SALARIOS, SUELDOS Y OTRAS REMUNERACIONES Y QUE HAYAN SIDO OBJETO DE RETENCIÓN PARA EL PAGO DE ESTE IMPUESTO, NO ESTÁN OBLIGADAS A PRESENTAR LA DECLARACIÓN DE IMPUESTOS; SALVO AQUELLAS PERSONAS CON RENTAS MAYORES A US$60,000.00 ANUALES, ASÍ COMO LAS QUE NO SE LES HUBIERE HECHO LA RETENCIÓN O LAS RETENCIONES EFECTUADAS NO GUARDAN CORRESPONDENCIA CON EL IMPUESTO QUE RESULTARÍA DE APLICAR LO ESTABLECIDO EN LA TABLA A QUE SE REFIERE EL ARTÍCULO 37 DE ESTA LEY, EN CUYO CASO, DEBERÁN PRESENTAR LA DECLARACIÓN CORRESPONDIENTE LIQUIDANDO EL IMPUESTO O PODRÁN SOLICITAR LA DEVOLUCIÓN RESPECTIVA.

EN CONSECUENCIA, LAS PERSONAS QUE NO ESTÁN OBLIGADAS A PRESENTAR LA DECLARACIÓN, SU IMPUESTO SERÁ IGUAL A LA SUMA DE LAS RETENCIONES EFECTUADAS DE ACUERDO A LO DISPUESTO EN EL ARTÍCULO 155 DEL CÓDIGO TRIBUTARIO EN RELACIÓN A LAS TABLAS DE RETENCIÓN.

AQUELLOS ASALARIADOS QUE NO GOCEN DE DEDUCCIONES FIJAS POR SERVICIOS HOSPITALARIOS, MEDICINAS, SERVICIOS PROFESIONALES, COLEGIATURA O ESCOLARIDAD A QUE SE

REFIERE ESTA LEY, PODRÁN HACER USO DEL DERECHO A DECLARAR, PARA EFECTO DE DEVOLUCIÓN.Art 38 LISR

A REQUERIMIENTO DE LA DIRECCIÓN GENERAL DE IMPUESTOS INTERNOS, TANTO EL INSTITUTO SALVADOREÑO DEL SEGURO SOCIAL, COMO LA SUPERINTENDENCIA DEL SISTEMA FINANCIERO Y LAS ADMINISTRADORAS DE FONDOS DE PENSIONES ESTÁN OBLIGADOS A INTERCAMBIAR INFORMACIÓN PARA EJERCER CONTROL DEL PAGO DE LAS RETENCIONES POR PARTE DE LOS AGENTES DE RETENCIÓN.

¿Cuanto es lo que te toca pagar ?

Para saber cuánto te toca pagar de impuesto sobre la renta, existen diferentes métodos y porcentajes, que se aplican según cualquiera de los casos que detallo a continuación:

Personas Asalariadas

En el caso de personas asalariadas el impuesto sobre la renta se calcula de acuerdo a la tabla vigente según Artículo 37 de la LISR que detallo a continuación:

Atención: en mayo de 2025 las tablas de retención de renta anual fueron reformadas aumentando el monto de rentas exentas a USD$6,600.00, esto implica un monto mensual exento de $550.00 dls.

Las tablas a continuación ya incluyen la reforma de mayo 2025.

| Desde | Hasta | % Aplicar | % Sobre el Exceso de: | Mas cuota de : | |

|---|---|---|---|---|---|

| I Tramo | $0.01 | $ 6,600.00 | Sin retención | ||

| II Tramo | $ 6,600.01 | $ 9,142.86 | 10% | $ 6,600.00 | $ 212.12 |

| III Tramo | $ 9,142.87 | $ 22,857.14 | 20% | $ 9,142.86 | $ 720.00 |

| IV Tramo | $ 22,857.15 | En Adelante | 30% | $ 22,857.14 | $ 3,462.86 |

Las tablas aparecen el articulo 37 de la ley del impuesto sobre la renta

Personas con negocio

Si eres persona natural y tienes negocio, si eres profesional independiente, si obtienes tus ingresos de negocios y salarios o eres contribuyente del iva, aplicarás la misma tabla que los asalariados, siempre y cuando seas persona natural, para las empresas con personalidad jurídica, es decir sociedades S.A. se aplica un porcentaje fijo de acuerdo a los ingresos obtenidos.

Personas jurídicas

Las personas jurídicas como lo son las sociedades anónimas u otras sociedades mercantiles de personas, debes aplicar un porcentaje directo a las utilidades obtenidas.

30% Para sociedades con ingresos mayores a $150,000

25% para sociedades con ingresos menores o iguales a $150,000

Lo anterior lo puedes buscar en el Artículo 41 de la LISR

Extranjeros

Para el caso de personas naturales extranjeros o lo que la ley conoce como no domiciliados el impuesto será siempre de 30%

Plantilla en Excel

Hemos preparado una plantilla en excel para que puedas realizar tu cálculo en base a la tabla de renta anual, de acuerdo al Art 37 de la Ley del Impuesto sobre la Renta.

Hice esta plantilla ya que muchos visitantes de nuestra web tienen dudas sobre el cálculo que les aparece en la renta sugerida.

En muchos de los casos se debe a que las empresas han presentado mal el informe anual de retenciones o simplemente no lo han presentado.

Te recomendamos que revises las empresas que te han informado ingresos, en la plataforma de la renta sugerida, y consultes directamente con ellos cualquier discrepancia, su hubiera error se puede presentar una modificatoria del F910 para subsanar los problemas.

Si todavía quieres salir de dudas te recomendamos que uses nuestra plantilla de excel para realizar el cálculo y asegurar que todo este bien, puedes bajarla totalmente gratis a continuación

¿Cuándo debe pagarse el Impuesto Sobre la Renta ?

Según el Art 48 de la LISR el impuesto sobre la renta debe presentarse en los primeros 4 meses del año siguiente al periodo en que se obtuvieron los ingresos gravados, es decir que tienes hasta el 30 de abril de cada año para presentarla.

También existe lo que se conoce como pago a plazo, que te permite presentar la declaración y pagar al crédito el impuesto determinado, es muy útil si no contamos con el efectivo disponible en caso que nos toque pagar.

¿Como puedo hacer para pagar menos impuesto?

Aunque la sola formulación de esta pregunta puede causar algún resquemor, por lo imprudente y tendenciosa que es, he decidido incluirla en este post por que me la hacen continuamente en este blog.

El impuesto a pagar es el que es, no se puede cambiar, lo dicta la ley y debe cumplirse tal y como está normado por la legislación salvadoreña, aclarado este punto puedo darte un check list de algunos aspectos que debes tomar en cuenta para determinar correctamente tu renta imponible, la renta imponible es el monto sobre el cual se calculará tu impuesto.

ADVERTENCIA: Este post es mas bien para personas asalariada. Si lo que buscas en un check list de pasos a tomar en cuenta para empresas (Personas jurídicas ) lo puedes consultar aqui.

Deducciones Fijas

Muchas personas no toman en cuenta lo estipulado en el artículo 29 de la LISR, donde establece que puedes deducir una cantidad fija de $1,600, esto siempre que tus ingresos no sobrepasen los $9,100.

Si eres asalariado y no devengas más de 9,100 al año tienes derecho a una deducción fija $1,600, esta deducción ya va incluida en las tablas mensuales de retención.

Si tu renta retenida durante todo el año coincide con tu renta a pagar y no has presentado declaración de la renta en años anteriores, no estás obligado a presentar la declaración de la renta.

Además esta deducción no estará sujeta a ningún tipo de comprobación, es decir que no debes soportar con documentos, al hacer tu declaración de renta automáticamente se te aplicará.

Puedes visitar nuestro post sobre el recalculo para obtener más información al respecto aqui

Importante para aplicar la deducción fija tus ingresos deben provenir exclusivamente de salarios. a continuación te comparto lo que dice la ley del impuesto sobre la renta en su Art 29 numeral 7

7) LAS PERSONAS NATURALES CUYA RENTA OBTENIDA PROVENGA EXCLUSIVAMENTE

Art 29 Numeral 7 de la ley del impuesto sobre la renta

DE SALARIOS Y CUYO MONTO SEA IGUAL O INFERIOR A US$9,100.00, NO ESTARÁN

OBLIGADAS A PRESENTAR LIQUIDACIÓN Y TENDRÁN DERECHO A UNA DEDUCCIÓN

FIJA DE US$1,600.00, LA CUAL NO ESTARÁ SUJETA A COMPROBACIÓN. LA

DEDUCCIÓN FIJA Y DE COTIZACIONES DE SEGURIDAD SOCIAL ESTARÁN INCLUIDAS

EN LA CUOTA DE RETENCIÓN A QUE ESTÁN AFECTAS.

LAS PERSONAS NATURALES ASALARIADAS, CON RENTAS MAYORES DE US$9,100.00,

TENDRÁN DERECHO A LAS DEDUCCIONES ESTABLECIDAS EN LOS ARTÍCULOS 32 Y 33

DE LA PRESENTE LEY, LAS CUALES ESTARÁN SUJETAS A COMPROBACIÓN. (2) (14)

Deducciones por Salud y Educación

¿Pero que pasa si tus ingresos sobrepasan los $9,100 ? Tendrás derecho a la misma deducción de $1,600 solo que tendras que justificarlos con documentos como facturas.

Los mil seiscientos comprenden lo siguiente:

- $800.00 por gastos médicos, hospitales, medicina, consultas médicas, dentistas etc, siempre y cuando los médicos y los prestatarios del servicio estén domiciliados en el país, es decir que las facturas sean de hospitales, médicos o farmacias salvadoreñas.

- $800 por gastos de educación, colegiaturas, escolaridad de hijos y estudios universitarios propios, etc.

Otras consideraciones a tomar en cuenta para aplicar estos gastos son las siguientes:

- Se pueden aplicar los gastos médicos y de educación incurridos por los hijos del contribuyente menores de 25 años

- Los gastos médicos aplican para cónyuges y padres del contribuyente siempre que estos no sean contribuyentes también.

- Los gastos deben ser pagados dentro del territorio de la república, no valen gastos que realizó fuera del país

- Los gastos de estudio pueden ser en cualquier nivel, colegios y universidades así como diplomados y posgrados etc.

- Los gastos de estudio solo aplica para hijos, no para cónyuges o padres

- No se necesita anexar los comprobantes de estos gastos para la presentación de la declaración.

- Si debe tener los comprobantes y guardarlos por que ante cualquier revisión por parte de hacienda, es lo primero que le pedirán.

- Los comprobantes que comprueben los gastos deben guardarse hasta por un periodo de seis años.

- Los funcionarios y empleados salvadoreños del gobierno que trabajen fuera del país en misiones oficiales o trabajos similares si pueden deducirse los gastos pagados en el extranjero.

Esto es lo que dice el articulo 33 de la Ley del Impuesto sobre la renta en que trata de las deducciones fijas:

Art 33.- LAS PERSONAS NATURALES, DOMICILIADAS, CON RENTAS DIVERSAS, ADEMÁS DE LAS DEDUCCIONES ESTABLECIDAS EN LOS ARTÍCULOS ANTERIORES, EXCEPTO LA COMPRENDIDA EN EL

NUMERAL 7) DEL ARTÍCULO 29, PODRÁN DEDUCIR DE DICHA RENTA UN MONTO MÁXIMO DE OCHOCIENTOS DÓLARES DE LOS ESTADOS UNIDOS DE AMÉRICA, EN CADA EJERCICIO O PERÍODO IMPOSITIVO, POR CADA UNO DE LOS CONCEPTOS SIGUIENTES:

a) EL VALOR DE LO PAGADO EN LA REPÚBLICA POR EL CONTRIBUYENTE, POR SERVICIOS HOSPITALARIOS, MEDICINAS Y SERVICIOS PROFESIONALES PRESTADOS POR MÉDICOS, ANESTESISTAS, CIRUJANOS, RADIÓLOGOS, PSICÓLOGOS, OFTALMÓLOGOS, LABORATORISTAS, FISIOTERAPEUTAS Y DENTISTAS AL PROPIO CONTRIBUYENTE, ASÍ COMO A SUS PADRES, SU CÓNYUGE, SUS HIJOS MENORES DE VEINTICINCO AÑOS Y EMPLEADOS DOMÉSTICOS, SIEMPRE QUE SE CUMPLAN LOS SIGUIENTES REQUISITOS:

1) QUE EL PROFESIONAL QUE PRESTE EL SERVICIO ESTÉ DOMICILIADO

EN EL PAÍS Y LEGALMENTE AUTORIZADO PARA EJERCER EN ÉL; y, (1)

2) QUE CUANDO LOS SERVICIOS SE PRESTEN A LOS FAMILIARES O

CÓNYUGE MENCIONADOS, ÉSTOS NO SEAN POR SÍ MISMOS

CONTRIBUYENTES.

PODRÁN HACER USO DE ESTA DEDUCCIÓN SIN LLENAR EL REQUISITO

ESPECIFICADO EN EL NUMERAL 1) DE ESTE LITERAL, LOS FUNCIONARIOS Y EMPLEADOS SALVADOREÑOS DEL GOBIERNO O INSTITUCIONES OFICIALES QUE PRESTEN SERVICIOS EN EL EXTRANJERO. ES DEDUCIBLE ÚNICAMENTE EL GASTO QUE NO ESTUVIERE COMPENSADO, POR SEGUROS U OTRA INDEMNIZACIÓN Y SOLAMENTE EL QUE SE CONTRAIGA PRECISAMENTE AL PAGO DE SERVICIOS PROFESIONALES Y HOSPITALARIOS, EL VALOR DE APARATOS ORTOPÉDICOS Y EL COSTO DE MEDICINAS, CUANDO EN ESTE ÚLTIMO CASO HUBIERE PRESCRIPCIÓN MÉDICA.

b) EL VALOR DE LO PAGADO EN LA REPÚBLICA POR EL CONTRIBUYENTE, EN CONCEPTO DE COLEGIATURA O ESCOLARIDAD DE SUS HIJOS HASTA DE VEINTICINCO AÑOS DE EDAD, QUE NO SEAN CONTRIBUYENTES, EN CUALQUIER NIVEL DE LA EDUCACIÓN Y EN CENTROS DE ENSEÑANZA AUTORIZADOS POR EL ESTADO.

A IGUAL DEDUCCIÓN TENDRÁ DERECHO Y DENTRO DEL MISMO MONTO EL CONTRIBUYENTE QUE POR SI MISMO SE FINANCIE SUS ESTUDIOS.

ASIMISMO, TENDRÁN DERECHO A ESTAS DEDUCCIONES LOS SALARIADOS CUYA RENTA OBTENIDA EXCEDA A US$9,100.00.

PARA LA COMPROBACIÓN DE LAS DEDUCCIONES ANTERIORES, NO SERÁ

NECESARIO ANEXAR DOCUMENTO ALGUNO CON LA DECLARACIÓN RESPECTIVA, PERO DEBERÁN CONSERVARSE POR UN PERÍODO DE SEIS AÑOS.

Aportación laboral ISSS es deducible del ISR

Para el caso de los asalariados o los contribuyentes que generan rentas diversas si se pueden deducir el descuento que les hacen en planilla por el pago del Seguro Social.

Aportación Laboral AFP es deducible de la renta

Las aportaciones por AFP que les descuentan en planilla también son deducibles de la Renta tanto para asalariados como para rentas diversas.

Aportación patronal por servicio doméstico

Los pagos realizados por el seguro social a personal doméstico puede deducirse de la renta.

Donaciones

Todas las donaciones efectuadas a:

- Gobierno de El Salvador

- Alcaldías

- ONGS siempre que hayan sido previamente calificadas por hacienda como no sujetas del impuesto sobre la Renta

- Iglesias

Como ves te he dado un par de ejemplos de algunas deducciones que puedes incluir en tu declaración de renta, y que ayudan a pagar menos, algunas personas por desconocimiento o por descuido no incluyen estas deducciones, obteniendo una mayor renta imponible y por lo tanto calculando una mayor cantidad de impuesto a pagar.

VALIDACIONES INCORPORADAS EN LA DECLARACIÓN DEL IMPUESTO SOBRE LA RENTA 2020v15

¿CUÁL ES EL OBJETIVO DE ESTAS VALIDACIONES?

Con estas validaciones hacienda pretende 2 objetivos:

- Ayudar a la Administración tributaria a detectar a todos aquellos contribuyentes que no declaran correctamente sus gastos e ingresos.

- Crear una cultura de cambio en la conducta de los contribuyentes, ya que la DGII está al tanto de las operaciones realizadas por estos

LISTADO DE VALIDACIONES

- Si los ingresos que estas declarando en el F11 no son MENORES al total de los ingresos que has declarado en las declaraciones de IVA en todo el año, te aparecerá la siguiente advertencia, tienes que verificar con anterioridad el dato que vas a ingresar, para que al momento de estar realizando la declaración no tengas ningún inconveniente

2. También tienes que comparar los ingresos declarados en el PAGO A CUENTA para que todo cuadre, si dichos ingresos MAYORES a los que estas declarando en el F11 te aparecerá la siguiente advertencia:

3. De igual manera los ingresos incorporados en el Informe F930 tienes que compararlos con los que estas ingresando en la declaración de renta anual.

Si los ingresos que estas declarando en el f11 son MENORES a los que reportaste en el F930, te aparecerá la siguiente advertencia:

4. Para finalizar con la validación de ingresos tienes que compararlos con lo que declaraste en el Informe F987, Si los ingresos que estas declarando en el f11 son MENORES a los que reportaste en el F987, te aparecerá la siguiente advertencia:

5. Con respecto al inventario final que estes ingresando en la declaración de renta anual, NO PUEDE SER MENOR al que reportaste en el Informe F983, si es menor te aparecerá la siguiente advertencia:

6. En el caso que en la declaración de renta anual el monto que coloques de costos y gastos exceda del monto del total de rentas gravadas mostrará esta advertencia:

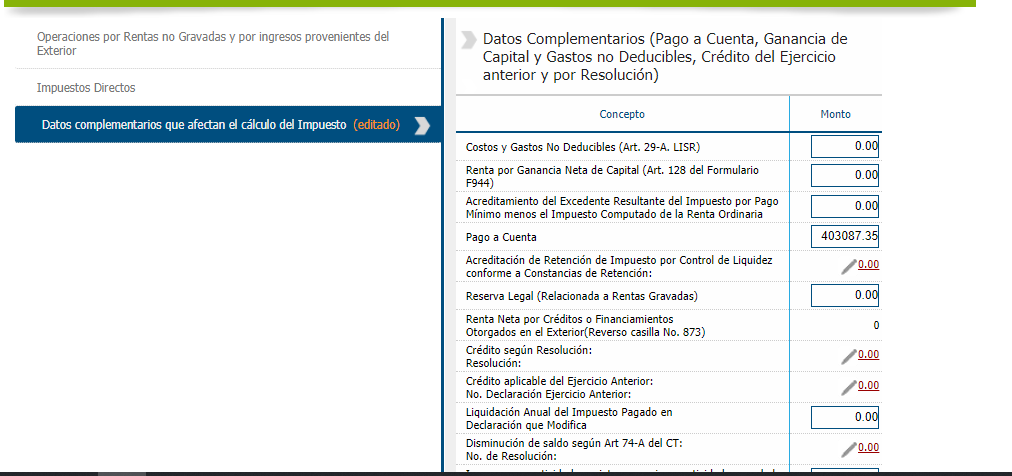

7. El pago a cuenta que has presentado en los 12 meses del año te aparecerá automáticamente en la declaración de renta anual, la cual no la vas a poder aumentar, solamente disminuir

8. Si has presentado previamente el F944 (Cálculo de Ganancia/Pérdida de Capital) cuando estés presentando la declaración anual las casillas que tengan que ver con este informe se completarán automaticamente.

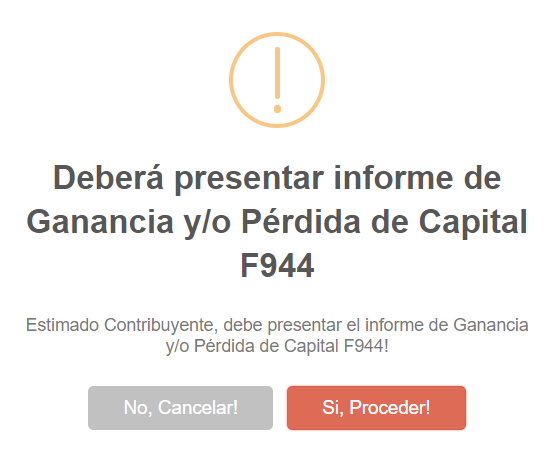

Si no has presentado el F944 y quieres llenar las casillas no podrás; si no que tendrás como obligación presentar previamente el f944.

Si intentas llenar estas casillas sin haber preentado previamente el f944 te aparecerá esta advertencia:

9. Siempre con respecto alF944 Hacienda cruzará información con CNR, si has vendido algún inmueble y lo comparará con la lista proporcionada por el CNR, si se muestra en ese listado tiene que presentar el F944 antes de realizar tu declaración de renta.

10. Hay ciertas casillas que serán habilitadas exclusivamente para personas jurídicas, como por ejemplo la casilla 215, 744 y 872.

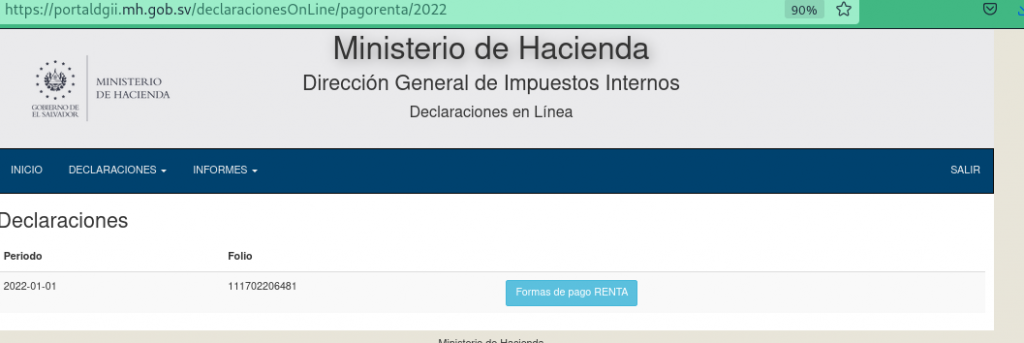

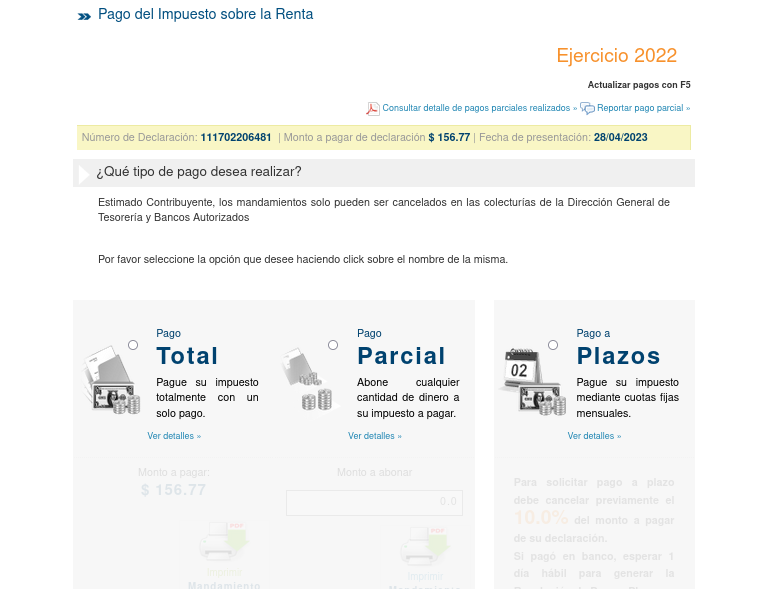

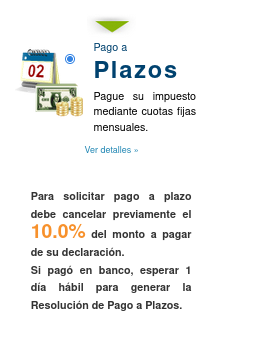

Solicitar Pago a Plazo

El pago de la declaración de la renta anual, cuenta con múltiples opciones para realizar el pago, ya que no siempre contamos con la disponibilidad inmediata para pagar el 100 por ciento. Las opciones disponibles para poder realizar el pago de la declaración de renta son las siguientes:

Buenas tardes estimado Yuri, actualmente estoy trabajando como asalariado en una empresa una parte me la declaran como sueldos menos descuentos de ley y otra comisiones donde me retienen 10%, siempre en la misma empresa. ¿Aun asi debo facturar los ingresos? Estoy inscrito pero no facturo porque ya no dio mas el negocio.

Gracias por su valiosos consejos. saludos.

hola buenas tardes, si tiene ingresos por salarios y servicios independientes le retienen renta 10%, adicional a los gastos medicos, educacion, donaciones e isss que otro gasto puede adicionar? esta inscrito al iva pero esta declarando a cero no funciono el negocio. ¡Que otros gastos incluirle: Depreciacion gasolina? tiene automovil y otros gastos pero ya no pide CCFs para evitar remanentes. Agradecerles su ayuda. saludos.

Entiendo que no está facturando, por lo tanto no puede deducir ningún costo adicional.

Eso si por experiencia te digo que hacienda va obligar a que factures con iva todos tus ingresos, sobre todo los que te pagan con el 10% de retención, una vez inscrito en el registro de contribuyentes, debes facturar todos tus ingresos, por lo menos eso es lo que me han dicho en varias ocasiones.

Buenas tardes estimado Yuri, actualmente estoy trabajando como asalariado en una empresa una parte me la declaran como sueldos menos descuentos de ley y otra comisiones donde me retienen 10%, siempre en la misma empresa. No lo habia visto de esa manera. Gracias por su valiosos consejos. saludos.

Excelente de mucha utilidad. Gracias

La plantilla es muy útil, gracias