El primer mes del año esta lleno de obligaciones tributarias, informes, formularios etc. febrero no es muy diferente, hay que presentar las primeras declaraciones del periodo, entres ellas el Pago a Cuenta y Retenciones, de esta última deseo compartirte brevemente un error que me paso al declarar y que me obligó a modificar mi declaración; a continuación les detallo que fue lo que pasó.

Ingresos gravados sin retención

En primer lugar debo explicarles que son los ingresos gravados sin retención, ya que muchos obviamos declararlos en el F-14 PCIR (pago a cuenta y retenciones).

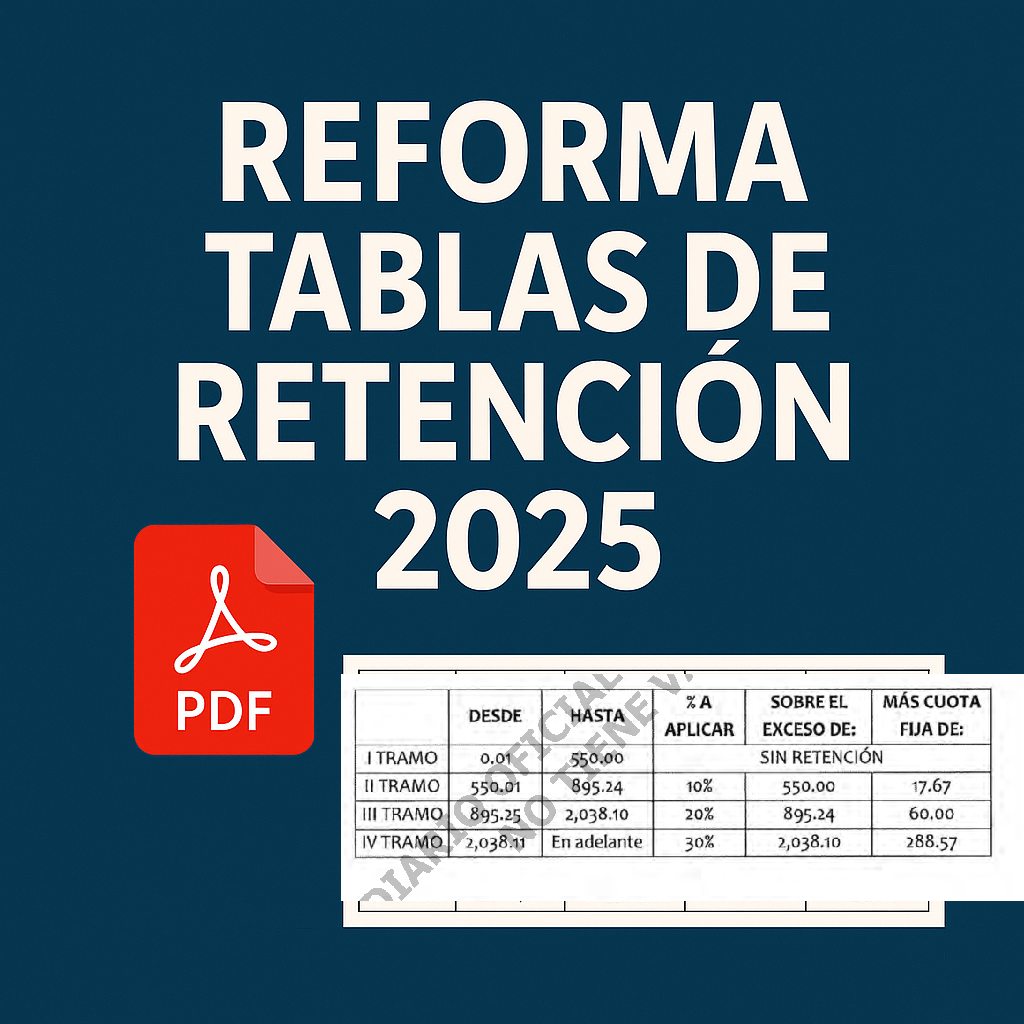

Como bien sabemos la tablas de retención de salarios tiene un tramo que no calcula renta es decir son ingresos gravados pero sin retención, a continuación te dejo la tabla mensual de renta, no obstante las tablas quincenales y semanales también poseen un tramo sin retención.

| Desde | Hasta | % Aplicar | % Sobre el Exceso de: | Mas cuota de : | |

|---|---|---|---|---|---|

| I Tramo | $0.01 | $472.00 | Sin retención | ||

| II Tramo | $472.01 | $895.24 | 10% | $472.00 | $17.67 |

| III Tramo | $895.25 | $2038.10 | 20% | $895.24 | $60.00 |

| IV Tramo | $2,038.11 | En Adelante | 30% | $2,038.10 | $288.57 |

Como El tramo I es no sujeto a retención, los contables le llamamos sueldos que «NO LLEGAN A TABLA» , lo cual no significa que sea exento de renta, recuerda SIN RETENCIÓN y EXENTO no son la misma cosa.

Si un empleado «no llega a tabla» en un mes, nada garantiza que en el futuro no estará sujeto al pago de ISR al terminar el año; tanto en junio como en diciembre debes realizar el recálculo de renta

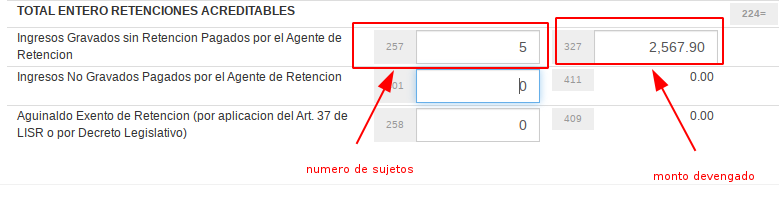

La casilla 257, 327 y su uso

Como SIN RETENCIÓN no es lo mismo que EXENTO DE RENTA, Hacienda exige que declares estos ingresos devengados por los asalariados a los que efectúen algún pago.

Para hacerlo debes usar la casilla 257(para informar el número de personas ) y la casilla 327 (para poner el monto devengado) de la declaración de pago a cuenta y retenciones, ¿pero dónde están esas casillas ?

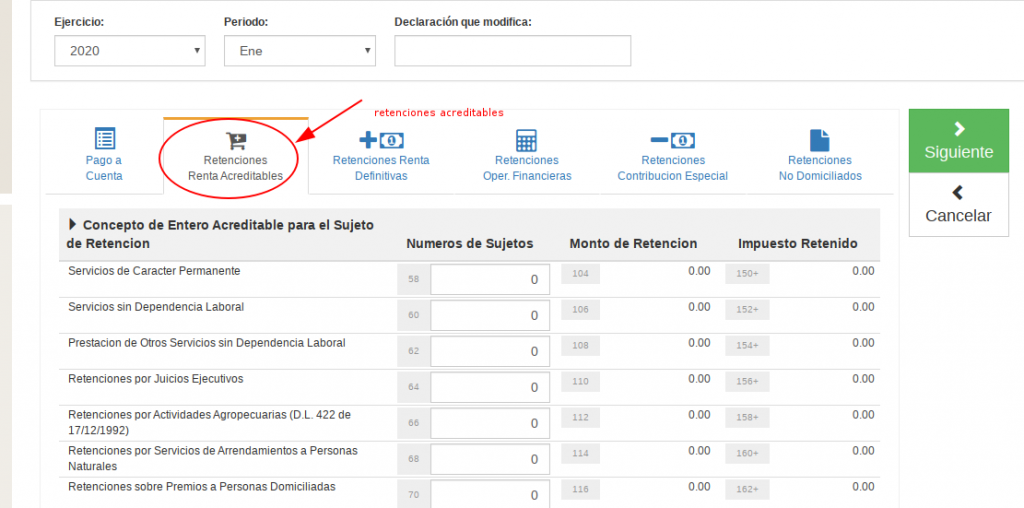

Paso 1 Retenciones y Renta Acreditable

Primero debes identificar la sección de Retenciones y Renta Acreditable, esto es donde se ingresan comúnmente las retenciones efectuadas.

Paso 2 : casilla 257 y 327

A continuación debes identificar la casilla 257 que está casi al final de la sección de retenciones y renta acreditable y escribir el número de personas que estas informando al hacerlo se habilita la siguiente casilla para poner monto sujeto, que es la casilla 327.

¿Cómo informar el código 60 en la declaración de Pago a Cuenta y Retenciones ?

Como seguramente ya lo sabes, el informe F-910 incluye los valores mensuales que retienes a los empleados bajo subordinación laboral, que no llegan a ser gravados, por esta bajo el mínimo del monto sujeto a retención.

Puesto que estos ingresos no son sujetos de retención muchos todavía piensan que no deben tomarse en cuenta para la elaboración de el F910. Sin embargo debo aclararte que estos ingresos son gravados y por tanto debes declararlos también en el F-14 (Declaración de pago a cuenta y retenciones ) justo en la casilla 257; si todavía no sabes que es el F910 o necesitas una plantilla te recomiendo que visites el siguiente artículo:

¿Debo presentar el F910 aun y cuando no he realizado retenciones?

Muchos creen que el informe F-910 debe presentarse al final del año si y sólo si has realizado alguna retención a por lo menos una persona durante el ejercicio inmediato anterior, sin embargo como veremos a continuación esto no es del todo cierto.

Sucede que si pagas a empleados bajo el concepto de subordinación laboral y los mismos NO CAEN dentro de alguno de alguno de los tramos sujetos a renta, con todo aún subsiste la obligación de informarlos bajo el código 60 en el F910.

En los últimos días he recibido muchos reportes de contadores que han sido notificados por parte del ministerio de hacienda sobre la existencia de una multa por omisión en la presentación del F910, a lo cual el profesional contable no encuentra explicación pues no se ha efectuado ninguna retención de renta durante el ejercicio ya que todos los salarios pagados no «llegaron a tabla» o bien no fueron sujetos de retención por estar dentro del TRAMO I de las tablas de retención.

Lo cierto es que cualquier empresa que pague una planilla de sueldos bajo la modalidad de «Servicios de carácter permanente con subordinación o dependencia laboral» si está obligado a presentar el F910, ya que estos ingresos siguen siendo gravados y deben reportarse bajo el código 60 de Servicios de carácter permanente con subordinación o dependencia laboral (Tramo I de las tablas de retención )

respecto a la casilla 257 y 327 causa confusión por el concepto: ¨Ingresos gravados sin retención¨, puede entenderse que están sujetas a retención y el agente no retuvo.

En que articulo, puedo encontrar que debo llenar estas casillas

no hay articulo

esto se hace para que la sumatoria de los montos devengados de todas las declaraciones de enero a diciembre cuadren con el F910, sin embargo no hay un artículo que lo mencione expresamente

para el caso que monto debo ingresar para un salario mínimo $305 el valor actual o el valor ya sin el afp y isss?

debe ser el monto sujeto a retención, es decir descontados las deducciones de ISSS y AFP

para el caso de la casilla 104 «monto de retencion» seria igual sin AFP e ISSS o todo lo devengado ? te consulto porque llevo mas de un año de usar el contaportable y a la hora de sacar los reportes siempre tira lo devengado en esos casos de renta

es Monto sujeto de retención es decir sin AFP e ISSS

Seria bueno estimado en la proxima actualizacion el agregar entonces que el informe lo genere con monto sujeto no con lo devengado creo que seria de mas utilidad con ese cambio, gracias amigo por la ayuda.

ES SIN LA CUOTA LABORAL O PATRONAL?

En Contaportable Renta hay 2 reportes, uno es el DETALLE DE RETENCIONES, lo usan para efectos contables como para conciliar los montos de retenidos con la contabilidad. Aqui lo puede ver, aquÍ lo saca resumido, sin detallar AFP E ISSS:

https://www.contaportable.com/wp-content/uploads/2020/08/Detalle-Retenciones.pdf

El Otro es el RETENCIONES POR NIT, en este lo saca detallando los montos de AFP e ISSS, este lo usan para respaldar la declaración de pago a cuenta y retenciones PCIR F-14, de ahi puede tomar el monto devengado el AFP, el ISSS y el monto GRAVADO o sujeto a retención, que es el que debe ir en la declaración, puede verlo a continuación:

https://www.contaportable.com/wp-content/uploads/2020/08/Retenciones-Por-NIT.pdf

Cualquier observación con gusto le podemos ayudar

CUOTA LABORAL O PATRONAL?